به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، سیستم اقتصادی ایران بانک محور است به این معنا که عمده بار مالی دولت با تکیه بر نظام بانکی تامین و تراز می شود و سهم نظامهای مالی دیگر در آن بسیار اندک است. به طوریکه حدود ۸۹.۹ درصد تامین مالی کشور بر عهده نظام بانکی است. در این […]

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، سیستم اقتصادی ایران بانک محور است به این معنا که عمده بار مالی دولت با تکیه بر نظام بانکی تامین و تراز می شود و سهم نظامهای مالی دیگر در آن بسیار اندک است. به طوریکه حدود ۸۹.۹ درصد تامین مالی کشور بر عهده نظام بانکی است. در این بین بازار سرمایه حدود ۱۰ درصد بار تامین مالی را به دوش میکشد و تنها ۰.۱ درصد توسط سرمایه گذار خارجی تامین میشود.

از همین بابت بانکها هم دارای قدرت تاثیرگذاری و نیز تاثیرپذیری از سیاستهای کلان اقتصادی در کشور هستند به این صورت که با تکیه بزرگ دولت به بانکها برای تامین مالی، بانک قدرت مانور و نفوذ گستردهای در تعیین نرخ بهره، نحوه توزیع منابع، ایجاد نقدینگی و تعیین مسیر تسهیلات در کشور دارد و از سویی هم تاثیرپذیری آن از سیاستهای اقتصادی دولتها با توجه به نقش بزرگ آن در تامین مالی قابل انکار نیست.

با تکیه بخشهای حقیقی اقتصاد ایران مانند بخش تولید، بازرگانی، خدمات، کشاورزی و مسکن بر بانکها به عنوان تنها و شاید بزرگترین منبع تامین مالی، هرگونه تغییر در سیاستهای اجرایی بانکها میتواند پیشرفت در حوزههای مذکور را هم با مانع روبرو کند.

این موضوع را براحتی میتوان در آمار وام مسکن پرداختی بانکها و پیشرفت نهضت ملی مسکن مشاهده کرد؛ از بین ۲۶ بانک دولتی و خصوصی که مکلف به پرداخت تسهیلات نهضت ملی مسکن هستند؛ ۱۵ بانک با وجود گذشت سه سال از قانون حتی یک ریال هم وام مسکن در این بخش پرداخت نکرده اند و پرواضح است که پیشرفت چندانی هم در نهضت ملی مسکن نداشتیم چراکه بانکها همکاری لازم را انجام نمیدهند.

وامدهی بانکها به اولویتهایی که خود تعیین میکنند و نه نظام اقتصادی، سبب شده تا سهم دریافت تسهیلات از سوی کارمندان و زیرمجموعههای بانکها از سهم بخشهای حقیقی اقتصاد پیشی بگیرد.

انتشار گزارش تسهیلات پرداختی بانکها و موسسات اعتباری به کارکنان خود در سال ۱۴۰۲ نشان میدهد بانکها در سال قبل ۹۱.۵ همت به کارمندان، مدیران و هیات مدیره خودشان وام (اصل وام به همراه سود) داده اند. حدود ۲۲۰ هزار کارمند در بانکها فعالیت میکنند.

این در حالی است که بخش مهمی از تسهیلات تکلیفی و نیز تسهیلات بخش تولید، خدمات، کشاورزی و سایر بخشهای مولد که وابستگی بالایی برای تامین مالی به شبکه بانکی دارند، باید زمان طولانی را برای دریافت تسهیلات در صف بمانند.

۱۸۵ هزار میلیارد تومان سهم شرکتهای خودی از وام بانکهای خصوصی!

علاوه بر کارمندان، بانک ذینفعان مستقیم دیگری هم مانند شرکتها و کسبوکارهای زیرمجموعه خود دارد که جمع وام پرداختی به آنها از سوی ۱۲ بانک خصوصی و موسسه مالی در سال ۱۴۰۲ بیش از ۱۸۵ هزار میلیارد تومان از سوی بانک مرکزی اعلام شده است.

نکته مهم اینجاست که براساس آئیننامه بانک مرکزی، مجموع خالص تسهیلات و تعهدات به کل اشخاص مرتبط نباید از ۴۰ درصد سرمایه پایه بانک بیشتر شود اما بررسی سرمایه پایه هر بانک و تطبیق آن با آئیننامه بانک مرکزی نشان میدهد برخی بانکهای خصوصی از میزان مجاز اعلام شده تخطی کردهاند و گاهی تا بیش از ۱۲ برابر حد مجاز به زیرمجموعههای خود تسهیلات پرداخت کردهاند.

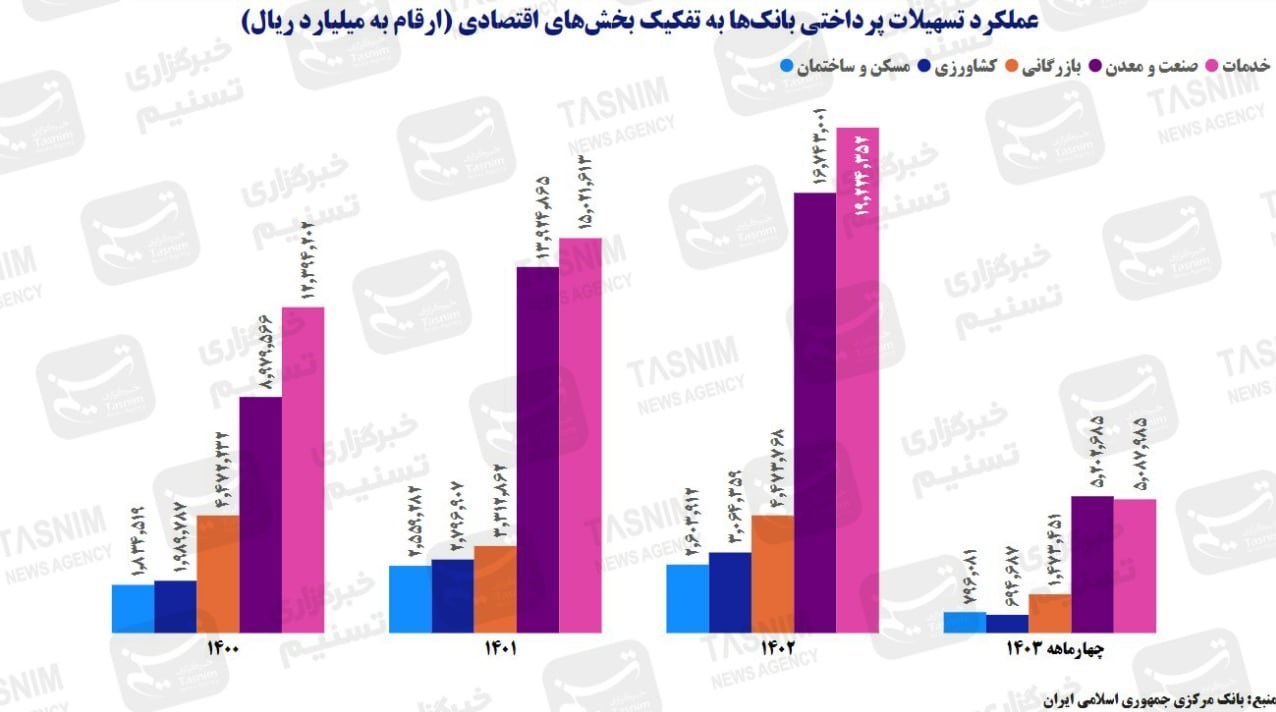

سرانه بالای پرداخت وام به کارکنان بانکی در حالی است که جمعا براساس گزارش بانک مرکزی، در سال ۱۴۰۲ پرداخت تسهیلات به بخش حقیقی اقتصاد که شامل حوزههای صنعت و معدن، کشاورزی، خدمات، بازرگانی، مسکن و ساختمان و متفرقه است از سوی همه بانکها حدود ۴۶۰۰ هزار میلیارد تومان بود.

بانکهای خصوصی ایران با هدف تامین مالی بخش خصوصی اقتصاد به میدان رقابت با بانکهای دولتی پا گذاشتند اما با گذشت دو دهه از تاسیس اولین بانک خصوصی در ایران، آمارها و بررسیها نشان میدهد تامین زیرمجموعهها و کسب و کارهایی که ذیل بانکهای خصوصی تشکیل شدهاند در اولویت این بانکها قرار دارد و قرار نیست سپردههای مردم در پروسه تامین در نهایت به نفع اقتصاد و بخشهای حقیقی تمام شود.

۱۷۰۰ همت از نیاز صنعت به نقدینگی بدون پاسخ ماند

این در حالی است که در کشورهای دیگر بخش مهمی از منابع بانکی و نقدینگی به سوی جریان مولد که عمدتا صنعت را شامل میشود، هدایت میشود اما در کشور ما صنعت با فشار تورم ۲۹ درصدی تولید و نرخ بهره پول حدود ۴۰ درصدی سال گذشته را با نیاز مالی و سرمایه در گردش ۴ هزار و ۲۰۰ همتی به پایان رساند.

در توضیح نرخ تمام شده پول در تسهیلات دریافتی صنعتی ها از بانکها ذکر این نکته ضروری است که مدلهایی مانند خرید دیون، مرابحه، مضاربه، انتشار گواهی و … بین وامگیرندگان و بانک وجود دارد که هر کدام بسته به هزینههایی که در آن پنهان شده است، در نهایت نرخ سود متفاوتی را رقم میزند.

اما در مجموع وامهای بانکی شامل هزینههایی همچون نرخ کارکرد، وثایق ملکی، سپرده قانونی، نرخ بیمه و …. است.

یکی از تولیدکنندگان صنعتی در این زمینه به خبرنگار تسنیم گفت: اخیرا برای خرید دین به بانک خاورمیانه مراجعه کردم اما چون سپرده قبلی و معدل حسابی در این بانک نداشتم علاوه بر ۲۳ درصد نرخ بهره بانکی، ۱۵ تا ۲۰ درصد هم بابت نرخ سپرده قانونی (که البته نسبت به نوع مذاکره با مدیرعامل بانک در زمان عقد قرارداد ممکن است این نرخ بین ۱۵ تا ۲۰ درصد متفاوت باشد ولی کف آن ۱۵ درصد است) و ۳.۵ درصد هم به عنوان سود کارمزد به بانک در ازای دریافت خرید دین پرداخت کردم. در واقع اسماً نرخ تسهیلات ۲۳ درصد است اما مجموعا ۴۱.۵ درصد برای خرید دین باید به این بانک پرداخت کنم.

این وضعیت درحالی همچنان در سیستم بانکی ادامه دارد که به گفته لیلا مرادی، مدیرکل دفتر محیط کسبوکار وزارت صمت حدود ۱۷۰۰ همت از این نیاز از منابع بانکی و ۸۰۰ همت نیز از بازار سرمایه تأمین شد، ولی ما اصابت این تسهیلات به هدف را ندیدیم و بخش عمده واحدهای ما گلهمند بودند.

صحبتهای مدیرکل دفتر محیط کسب و کار وزارت صمت نشان میدهد که با وجود نیاز ۴۲۰۰ همتی صنایع اما تنها ۲۵۰۰ همت از سوی بانکها و بازار سرمایه تامین شده است و ۱۷۰۰ همت از نیاز صنایع به نقدینگی بدون پاسخ مانده است اما در طرف دیگر ماجرا بانکهای خصوصی با دست و دلبازی هرچه تمامتر منابع بانکی را به شرکتهای زیرمجموعه خود وام دادهاند.

وامهایی که به جای صنعت سر از شرکتهای خودی بانکهای خصوصی در آورد سبب شد تا امسال صنایع با کاهش جریان نقدینگی به سمت رکود سوق داده شوند و حاشیه سود شرکتها که عمدتا هم در بورس فعالیت دارند به گفته حجتاله صیدی از ۲۳ درصد به زیر ۱۲ درصد کاهش یابد. این چالش در همین نقطه متوقف نخواهد شد و تاثیرات خود را در میزان بهرهوری صنایع، بر هم خوردن تقاضا و عرضه، تعدیل در صنعت، عدم اجرای طرحهای توسعه و …… خود را نشان خواهد داد.

هرچند بانک مرکزی برای جلوگیری از تخلف بانکها آئیننامهها و ضوابط متعددی را نیز تصویب و ابلاغ کرده است اما گویا زیست بانکهای خصوصی در جزیرهای جداگانه از نظام بانکی و مالی ایران در حال انجام است و مصونیت ویژهای برای برخی بانکها در برابر تخلفات وجود دارد؛ تخلفاتی که خروجی آن خود را در افزایش نقدینگی در کشور، افزایش پایه پولی و در نهایت تورم نشان داده است.

انتهای پیام/